연말정산 월세 세액공제 요건/한도는? (제출서류)

- 2022. 12. 31.

연말정산 월세 세액공제 자세히 정리

공제한도, 공제요건, 제출서류 등

월세 공제는 직장인들의 주거비에 대한 부담을 덜어주기 위한 공제항목 중 하나이며, 다른 항목들보다 연말정산 시, 공제 혜택이 꽤 크기 때문에, 요건에 해당된다면 잘 챙겨야 합니다.

지난 한 해 동안 집주인에게 낸 월세액에 대해, 정해진 공제한도 내에서, 공제 혜택이 주어지며, 직장인 가정의 주거 안정을 위한 혜택이나 만큼, 공제자격 요건에 여러 제한을 두고 있음

월세 공제는 다른 항목보다 요건이 좀 더 까다로운 편입니다.

▶ 올해부터 달라진 내용 반영

연말정산 월세 세액공제 조건&준비서류 (월세 환급)

연말정산 월세 세액공제 알아보기 공제조건, 준비서류, 유의사항 등 (* 2024년 1월 연말정산 시 적용) '월세 공제'는 직장인들의 주거비 부담을 덜어주기 위한 항목이며, 특징은 연말정산 때, 공제

ilikeen.tistory.com

□ 참고로 알아둘 점

연말정산에서 주택 (주거) 관련 항목은 네 가지로 ① 월세 공제, ② 청약저축 공제 (=주택마련저축 공제), ③ 주택담보대출 이자 상환액 공제, ④ 전세자금 대출 원리금 상환액 공제가 있습니다

※ 이 중, 월세만 세액공제 항목이며, 나머지는 모두 소득공제 항목에 해당

[공제방식에서 차이 남]

소득공제 항목은 직장인의 전년도 총 소득에서 연말에 공제받는 금액을 차감해 과세표준 금액 (= 과세 대상 소득)을 적게 하여, 세금을 줄여주며, 세액공제 항목은 연말정산 계산의 최종단계에서, 공제받는 금액을 직접 차감하여, 세금을 줄여줍니다.

▣ 연말정산 월세 세액공제 자세히

(1) 먼저, 월세공제 관련 알아둘 점

1. 무주택 세대주인 직장인만 공제 받을 수 있는 항목

- 물론, 부양가족이 없는 무주택 단독 세대주 포함

2. 주택과 관련한 공제항목 중, 유일한 세액공제 항목

3. '총 급여액'이 7천만원 이하인 직장인만 공제 혜택

- 참고 : 주택 청약저축 공제와 요건이 같음

□ 총 급여액이란?

| 연말정산 공제항목들은 연봉 (세전)이 아니라, '총 급여액'이 모든 공제금액 계산의 기준 (시작점)이 되며, 총 급여액이란 연봉에서 '비과세 소득'인 식대비, 자녀보육 수당, 자가운전 보조금 등을 뺀 금액입니다. 따라서, 총 급여액은 공제금액 계산을 위해, 과세 대상인 아닌 항목은 제외한 금액 |

4. 공제를 받으려면, 우선 '전입신고'부터 해야 함

- 전입신고 이후, 지출한 월세액부터 공제 혜택

(2) 올해부터 달라진 점이 하나 있음

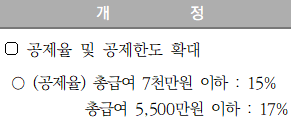

▶ 월세 공제의 세액공제율이 높아짐

- 취지 : 서민층의 주거비 부담 완화

월세 공제는 총 급여액 7천만원 이하 직장인만 받을 수 있으며, 총 급여액을 두 구간으로 나눠, 공제율이 달리 적용되는 항목입니다.

올해부터는 총 급여 5,500만원 이하 구간은 12%→ 17%로, 총 급여 5,500만원 초과- 7천만원 이하 구간은 10%→ 15%로 공제율이 각각 5%p씩 높아짐 (종전보다 혜택이 꽤 커짐)

□ 연말정산 '월세 세액공제' 알아보기

- 공제한도, 공제요건, 서류, 유의사항 등

(1) 월세공제의 전반적인 내용

- 대상 : 총 급여액 7,000만원 이하 직장인

● 내용을 자세히 보면

무주택 세대주인 직장인이 '주택' 또는 '주거용 오피스텔'을 빌려, 전년도 1월- 12월까지 매달 지불한 월세액에 대해, 연말정산 때, 공제 혜택을 줍니다.

반전세도 포함되며, 월세 보증금은 제외

▶ 주택 면적에 대한 요건이 있음

월셋집의 면적이 '국민주택 규모' (수도권 : 전용면적 85㎡, 비수도권 : 전용면적 100㎡) 이하 또는 국민주택 규모보다 더 크더라도 기준시가 3억원 이하라면, 공제 요건을 만족합니다.

[참고사항]

상가용 오피스텔, 상가 임차료, 학교 기숙사에 낸 월세는 대상 아님

(2) 무엇보다 전입신고부터 하기

전입 신고 이후의 월세액 지출부터 공제 가능합니다. 전입신고를 통해, 임대차 계약증서의 주소지와 주민등본의 주소지를 같게 해야 함

주택, 주거용 오피스텔 뿐 아니라, 고시원도 월세 공제 대상에 포함되며, 물론 이 때도 전입신고부터 꼭 해야 합니다.

(3) 총 급여에 따라 공제율이 달라짐

- 공제한도 : 연간 월세액 750만원까지

[다시 정리하면]

월세 공제는 총 급여 7천만원 이하 직장인만 해당되며, 단 총 급여에 따라, 구간을 둘로 구분해 '공제율'이 달리 적용

@ 올해부터 구간별로 공제율이 높아짐

앞서 말씀드린 것처럼, 올해부터 각 구간별로 5%p씩 공제율이 높아져, 총 급여 5,500만원 이하 직장인은 17%, 총 급여 5,500만원 초과- 7,000만원 이하 직장인은 15%가 적용되어, 기존보다 혜택이 많이 커짐

(4) 공제 가능한 최대금액은?

@ 먼저, 알아둘 점

공제한도가 '연간 월세액 750만원'까지라는 말은 매달 월세로 지출하는 금액 중, '월 62만 5천원'까지는 공제 혜택이 주어진다는 의미

① 총 급여 5,500만원 이하 :

'연간 월세액 750만원'에 공제율 17%를 곱한 127만 5천원이 최대로 세액공제 받을 수 있는 금액 (기존 : 최대 90만원까지)

② 총 급여 5,500만원 초과~7천만원 이하

'연간 월세액 750만원'에 공제율 15%를 곱한 112만 5천원이 최대로 세액공제 받을 수 있는 금액 (기존 : 최대 75만원까지)

(5) 회사에 제출해야 할 서류는?

월세 지급 내역은 간소화 서비스에 나오지 않기 때문에, 직장인이 직접 잘 챙겨야 하는 항목입니다 (단, LH·SH 등 공공임대료 내역은 간소화에서 조회 가능)

월세 공제를 받기 위한 요건인 '무주택 세대주 여부', '총 급여액', '주택 규모' 등을 모두 갖췄는 지 잘 따져본 뒤,

공제 가능하다고 판단되면 ① 주민등록등본, ② 임대차계약서 사본, ③ 월세 지급을 입증할 수 있는 계좌이체 영수증 (현금영수증 포함)을 회사에 제출하면 됩니다.

[참고사항]

원래 '주민등록등본'은 인적공제 (부양가족) 관련해 변동사항 없다면, 또 제출할 필요가 없지만, 주택 관련 항목 4가지 중, '주택청약 저축'을 제외한 나머지 3가지 항목은 매년 공제를 받을 때마다, 확인 절차가 필요해서, 주민등록등본을 같이 제출해야 함

(6) 현금영수증 발급 관련

홈택스 홈페이지에서 월세 지급에 대한 현금영수증 발급을 한 번만 신청해두면 (임차인 명의로 발급), 계약기간 동안, 매달 월세 지급일에 현금영수증이 자동 발급됩니다

※ 물론, 홈택스에서 발급내역을 조회해볼 수 있음

▣ 현금영수증 발급 신청

| 홈택스 홈페이지 > '상담/제보' > '현금영수증 민원신고'에서 집주인의 주민등록번호, 계약기간, 월세 지급일 / 지급액을 입력한 뒤, 첨부자료로 '임대차 계약서'를 등록해 신청하면 됨 단, 나중에 임대차 계약이 연장 또는 변경된 경우, 다시 신청해야 한다는 점 알아두기 |

▶ 참고로 알아둘 내용

연말정산 시, 월세 세액공제를 받는다면, 현금영수증 소득공제는 받을 수 없으며 (중복 불가), 단 월세 세액공제의 혜택이 훨씬 큽니다.

만약, 월세 공제 요건을 갖추지 못한 직장인이라면, 현금영수증 발급을 신청해두면, 현금영수증에 대한 공제는 받을 수 있기 때문에, 신청하는 게 유리함

(7) 세대원이 대신 공제 받으려면?

무주택 세대주가 연말정산 때, 월세 공제를 받지 않는 경우 (직장인이 아니거나, 다른 사유로 인해), 직장에 다니는 세대원 (배우자 등)이 공제요건을 만족하면, 대신 받을 수 있습니다.

물론, 세대원의 총 급여가 7천만원 이하이며, 주택규모 등의 요건을 만족해야 함

▷ 단, 추가적인 요건을 만족해야 함

| 월세 계약서의 계약자가 '세대원 명의'여야 하며, 해당 주택에 세대원이 실제 거주해야 합니다 (실거주 여부는 주민등본 기준, 판단) 또한, 집주인에게 월세를 '세대원'이 지급했음을 입증할 수 있는 계좌이체 영수증이나 현금영수증이 있어야 함 |

(8) 집주인이 공제를 막을 방법은 없음

월세 공제를 받는 걸, 집주인에게 알리거나, 집주인의 동의가 필요하지 않으며, 다른 항목과 마찬가지로, 공제요건만 만족하면 받을 수 있습니다.

※ 확정일자를 받지 않아도 되며, 집주인의 사업자 등록 여부과 관계 없음

다만, 집주인이 공제받는 걸, 워낙 꺼려한다면, 나중에 이사를 가서, '경정청구'를 통해 그 당시의 월세에 대한 공제를 받는 방법이 있습니다.

※ 경청청구는 5년 이내의 놓친 항목에 대해 소급 적용할 수 있는 걸 말함

따라서, 당장 받지 않더라도 나중에 받을 수 있고, 유의할 점은 당시의 임대차계약서와 계좌이체 영수증 등을 잘 보관하고 있어야 함

집주인이 세금을 줄이려고, 계약서에 월세공제를 받지 않는다는 특약을 넣으려는 경우가 있지만, 그 자체가 불법이라서, 법적 효력은 없다고 함

(9) 다음은 몇 가지 유의사항 정리

1. 월세 계약자 관련 유의할 점

본인이 직접 월세 계약을 하면 더 좋겠지만, 만약 여건이 안 된다면, 부양가족이 대신 집 계약을 해도 공제받을 수 있습니다.

단, 주의할 점은 직장인이 연말정산 시, 부양가족으로 등록해, 기본공제를 받는 가족이 집 계약을 해야만, 직장인이 연말에 공제 받을 수 있음 (※ 가족 중, 아무나 계약하면 안 됨)

2. 월세를 살다가, 집을 구매한 경우?

전년도에 월세를 살다가 집을 구매한 경우, 월세를 낸 기간에 대해, 연말에 공제를 받지 못하며, 반대로 전년도에 보유한 집을 팔고, 월세를 살았다면, 월세를 낸 기간에 대해 공제 혜택이 주어집니다.

만약, 전년도에 월세를 살다가, 중간에 다른 집으로 이사해 월세를 살았다면, 이 때는 '주소지 이전 이력'이 포함된 주민등록등본을 발급받아, 회사에 제출하면, 지난 한 해 동안의 월세액 지출에 대해, 공제 가능

3. 공백기간에 지출한 월세액은?

연말정산은 근로자가 직장에 다니는 기간 (즉, 근로자 신분일 때)에 지출· 납입한 부분에 대해 공제 혜택이 주어집니다.

만약, 지난해 입사 전 또는 중도 퇴사 후, 직장에 다니지 않던, 공백기가 있었다면, 이 기간에 지출·납입한 부분은 공제받지 못함

단, 연말정산 항목 중, 그 특성상 '기부금'과 '연금계좌' 불입액 등만 공백기간에 지출·납입한 금액도 연말에 공제 가능합니다.

따라서, 지난해 공백기간이 있었다면, 간소화 서비스에서 해당기간의 내역은 제외한 후, 공제자료를 제출해야 함 (* 기간을 설정해 조회/출력 가능)

● 참고 : 연말정산 추천글

연말정산 신용카드 공제 쉽게 정리

연말정산 신용카드, 체크카드 공제 (자세히 정리)

연말정산 카드 공제 자세히 정리 신용카드, 체크카드, 현금영수증 [2023년 1월 연말정산 때, 내용] 직장인들 누구나 일상생활을 하며 카드를 쓰기 때문에 특히, 카드 공제는 누구나 해당사항이 있

ilikeen.tistory.com

주택자금 상환액 공제는 2가지

전세자금, 주택담보대출 상환액 소득공제 (쉽게 정리)

연말정산 주택자금 공제항목 알아보기 전세자금, 주택담보대출 상환액 소득공제 [2023년 1월 연말정산 시, 적용 내용] 연말정산 항목 중, 주택(주거)과 관련한 공제항목은 네 가지가 있으며, 며칠

ilikeen.tistory.com

의료비 세액공제 한도, 계산법

연말정산 의료비공제 한도, 대상, 계산법 (자세히)

연말정산 의료비공제 자세히 정리 공제대상, 한도, 계산법 알아보기 [2023년 1월 연말정산 적용내용] 의료비 공제란 직장인이 본인 및 부양가족을 위해 지난 한 해 지출한 의료비에 대해 연말정산

ilikeen.tistory.com

* 참조 : 국세청 연말정산 안내